昨今の副業ブームで個人事業主として開業、ネット系のビジネスなどで年収300万くらい稼ぐ人はごろごろ出てくるようになりました。

そこで皆さん心配されるのが税金(所得税)のこと。

「年収300万も稼いでしまった。税金がどうなるのだろう?」と。

ご安心ください!

年収300万なんて、日本国内の様々な企業や個人事業主の収入の中では超底辺級です。

「稼げた。」と言えるようなレベルではありません。

だから、税金のことなど1ミリも心配する必要はございません。

ただ、税金のことなど考えなくてもよくなるためには、この記事で確定申告の知識をしっかり身につけて「使える」ようにする必要があります。

「年収」と「売上」の違いを知りましょう。

今回のタイトルでは「個人事業主の年収300万円」という表現にしました。

でも、これはちゃんと事業をやっている人からすると変な日本語です。

通常は個人事業主の年商300万とか年間売上300万円と言います。

つまり、個人事業主では、入ってきたお金のことを「売上【うりあげ】」と言います。

間違いじゃないんですよ。

正しいんですよ。

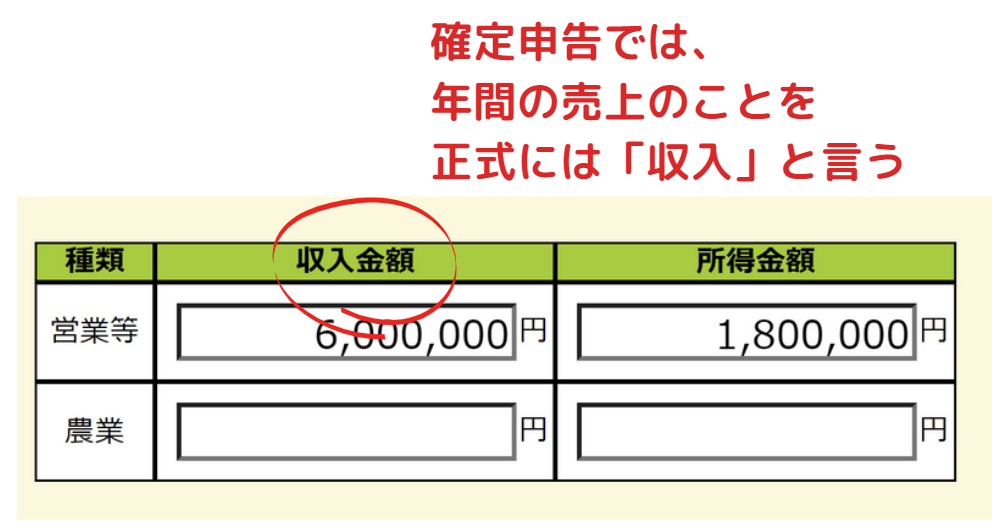

確定申告でも、1年間の売上のことを正確には「収入」と言います。

でも、変な話ですが、一般的には「おれ、個人事業主始めたんだけどさ、今年は年収300万だったよ。」と言うことはほとんどありません。

「年収」はサラリーマンなど、会社から支給される給料の全額(いろいろ引かれる前の額:総支給)のことを言うのが一般的です。

税金を0円にするには確定申告をマスターしよう。

学校では、社会に出てから必要になるお金の知識を教えてくれません。

親が教えてくれることも少ないですね。

だから、自分で勉強しないといけないんです。

確定申告です。

高校で習う物理や科学などに比べると、確定申告なんて小学校の社会レベルです。

確定申告とは、1月から12月の個人事業主としての成績(売上や経費)を自分でまとめて翌年の3月に税務署に提出します。

自己採点ですね。

「個人事業主として1年やってきた結果、成績はこうでした。税金はこれくらい払うことになるよ。一応報告してあげるね。」と国民の税金から給料をもらっている公務員に提出してあげるわけです。

公務員はその成績表を見て正しいか間違っているかなどを判断します。

たまにズルをして、うその成績表を出した人は「こらー!」と叱られることがあります。

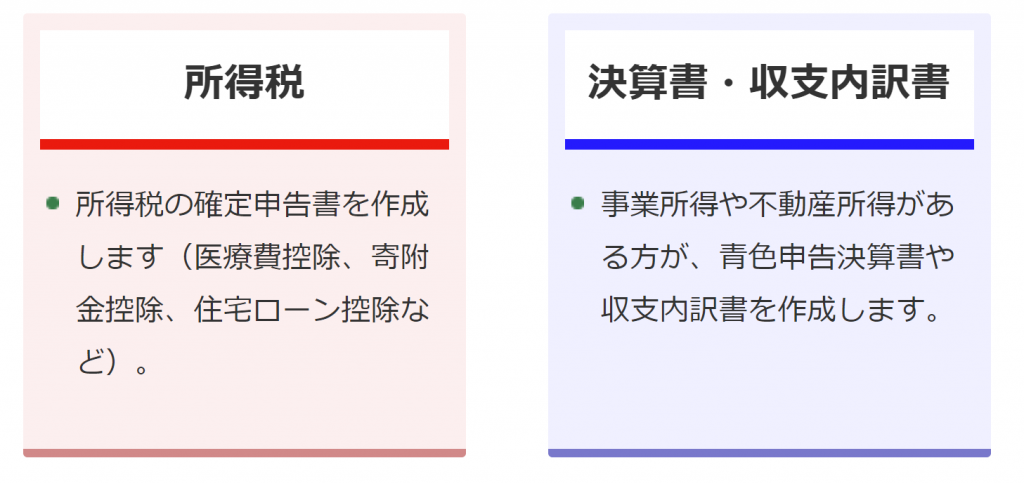

確定申告でやるべきことは2つ

確定申告でやるべきことは2つあります。

具体的には作る書類は2つということです。

決算書

1つは、事業の成績表、つまり決算書の作成です。

と言っても、お小遣い帳レベルの話で「入ってきた金額○○円、出ていった金額○○円」というのを記録するだけです。

決算書は「事業だけの数字」をまとめる書類です。

所得税の計算書

もう1つは、最終的に「人の所得税がいくらになるか?」という計算書です。

こちらは、事業とは別に「プライベートの支出」なども計算に入れる書類です。

例えば、「子供が○人いる。」とか「生命保険にいくら払った。」また、「国民年金は○○円」「健康保険は○○円」といった事業とは関係のない支出を入力します。

よって、年収300万円の個人事業主の所得税の計算方法は次の引き算で表せます。

事業売上-経費-個人出費(保険等)

ちなみに、個人出費として引けるもの(控除【こうじょ】と言う)は指定されています。

レジャーなど遊びで使ったお金や食費や洋服代などは引くことができません。

使わないと損!8つの控除【こうじょ】

個人事業主としての収入から最終的に引けるプライベート出費は13ほどありますが全部知る必要はありません。「これだけ知っていれば十分じゃね?」という控除を8つほど紹介するので、確定申告前に知って使えるようになれると良いと思います。

全部使える場合もあれば、使えない場合もあります。

病院代

正式には医療費控除【いりょうひこうじょ】と言います。

「持病があったり突発的な怪我で病院にかかった。」ということもあるでしょう。

その場合の病院代を税金を決める前に引くことができます。

ただし、引けるのは10万円以上支払った場合です。

まあ、年間の病院代が10万円を超えることはなかなかないと思うので、実際にこの控除が使える人は少ないと思います。

ただ、裏技的なやつがあります。

これも、とてもまともに使えるものじゃないですけどネタ的に紹介しておきます。

それはドラッグストアで購入できる「風邪薬」と「下痢止め」などの市販薬。

笑えるでしょう?

「下痢止めを年間30万円分買いました。」って場合は、20万円分は所得税の計算から引けるんです。

「そんな奴おるか?」って話ですよ。

国民年金と国民健康保険

個人事業主なら国民年金や健康保険を払っています。

これらをまとめて「社会保険料」と言います。

国民年金は誰でも年額199,320円(16,610×12ヶ月/2021年現在)。

健康保険料は収入レベルで変動するので、平均的には年額180,000(15000×12ヶ月)。

これらの社会保険料は所得税を計算する前に引ける(控除できる)ので、支払いした記録を必ず残しておいてください。

生命保険

私の周りでは生命保険に入っている人はほとんどいませんが、心配性の人は入っているかもしれません。

住友生命やらライフネット生命やら、いろいろ保険会社はあると思いますが、そういった保険会社に支払った保険料も所得税を計算する前に引くことができます。

ただし、こちらもプチトラップがあって全額引くことはできないんです。

年間100万円をかけていたとしても、最大12万円までしか引くことができません。(計算式は複雑なのでカットします。)

でも、引けるものは引いといて損はないので、生命保険に入っている場合は、その書類をちゃんとおいておきましょう。

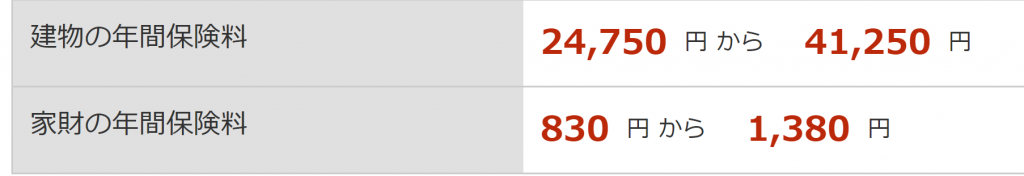

地震保険料

地震大国のニッポンですが地震保険という保険もあります。

最大5万円まで控除することができます。

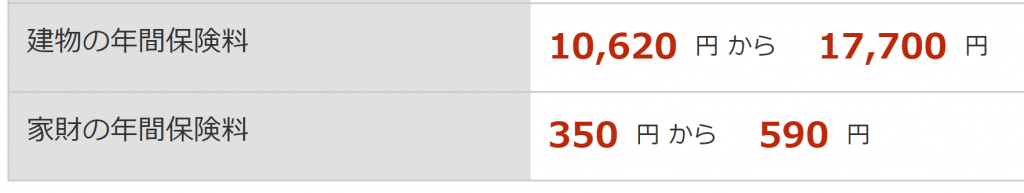

例えば、損保ジャパンのシミュレーションで「東京都、3000万円のマンション住まい。家具類などの価値100万円」の場合の年間保険料は25,000円~4万円程度です。

東京は、関東大震災パート2のリスクがあるので、他の地域よりも若干保険料が高くなっています。

↓東京都の地震保険料

↓沖縄県の地震保険料

ただ、地震保険は掛け捨てなので、「地震で損しても良いや。」という考えで「地震保険はかけない」という選択もアリだとは思いますね。

嫁さんいると税金安くなるぜ

結婚して奥さんがいる場合。

かつ、専業主婦か「ちょっと働いているレベル」の場合です。

ちょっと働いているというのは、具体的には年間収入48万円未満です。

知り合いのお店をちょっと手伝っている。」なんて場合は、月に3~4万ってことも多いですね。

そのよな奥さんがいれば、配偶者控除【はいぐうしゃこうじょ】として38万円ほど引くことができます。

最近は共働きの家庭が多いので、どちらかというと次の配偶者特別控除を使えることのほうが多いでしょう。

嫁さんバリバリ働いてる?

「結婚しても仕事は続けたい。」という女性も増えていますね。

そんな奥さんの年間の収入が48万円~133万円だと、配偶者特別控除最大38万円を引くことができます。

子供いますか?

扶養【ふよう】とは育て養うこと。

子供がいると何かとお金がかかります。

そこで、子供がいる場合は、「いろいろお金かかって大変だよね。」ということで所得税を計算する前に、一般的には扶養控除38万円を引くことができます。

もし、お子さんが19歳以上23歳未満 なら63万円も引くことができるので、その年代のお子さんがいる場合はフルで使いたいですね。

確定申告するなら!もれなくプレゼント

個人事業主の人間活動ってなかなか大変です。

というわけで、個人でがんばってる人っていろいろ大変だよね~」ということで、確定申告をすれば、もれなくついてくるのが基礎控除。

その額最大48万円。

年収300万円。所得税2,500円のモデルケース

確定申告をすれば、いろいろ引くことができるので、ちゃんと申告すれば意外に税金は安くなったり0円になったりします。

例えば、個人事業主で売上300万円という場合。

経費の率が低く見積もって4割とすると利益は180万円になります。

利益180万円となると所得税が結構かかりそう?、って思うんですが、既婚子供1人といった場合:

(1)社会保険料37万(2)配偶者特別控除38万(3)基礎控除48(4)扶養控除38万(5)生命保険10万(6)地震保険4万、で175万円の控除になります。

180-175=5万円

5万円が所得税がかかる金額になります。

課税所得【かぜいしょとく】と言います。

5万円の所得税率は5%なので年間の所得税2500円となるわけです。

タダ同然ですね。

なお、年収300万円でも「独り身」の場合は、控除できる金額も少なく、クソ真面目に申告するとたっぷり所得税を払うことになります。

本末転倒ですが、税金を安くするには結婚して子供を作りましょう。

あるいは、ありとあらゆる節税テクニックを駆使して所得税を0円にしましょう。(^^)・・・意外に簡単なんですけどね。

国は意外にやさしい!?

税金を無駄遣いし、国民から何かと税金を巻き上げるお国ですが、確定申告を通して「意外にやさしいんじゃね?」という印象を持ちます。

今回のように年収300万程度の世帯は、できるだけ税金は少なくて済むという非常に親切な制度になっています。

ただ、確定申告をきっちりやらないと「その恩恵は受けられませんよ。」ということです。

余談ですが、年収500万円の個人事業主の決算書のシミュレーション動画を作っているので良かったら見てください。

年収500万円でも税金が0円になる確定申告作成(決算書)のイメージ動画です。