Shopifyでネット販売を長くやっていますが、実業もいくつか手掛けています。

自称事業家のおっさんでございます。

日々、いろいろな人と会う中で「ファクタリングって何?」って話があったので、ちょこっとメモっておきたいと思います。

ファクタリングを理解するには、前提知識が必要なんです。

その基礎的なところから、(自称)わかりやすく解説してみます。

企業間取引(BtoB)の基礎知識

家の近所にファミマがあります。

おにぎりを買ったりドリンクを買ったり。

その都度レジで精算しますよね。

これをBtoCと言います。

企業(お店)対消費者の取引です。

BtoCの場合、「その場でお支払い。」というのが基本です。

現金であれ、クレカであれ、交通系であれ電子マネー系であれ、その場で決済しておしまい、というのが常識となっています。(法律で「そうしなさい。」とは決まっていません。)

ところが、企業対企業の取引の場合は、ちょっと事情が異なります。

その場で決済することもあるんですが、「1ヶ月後に払うんでヨロシク!」とか「2ヶ月後で!」というのが一般的なんです。

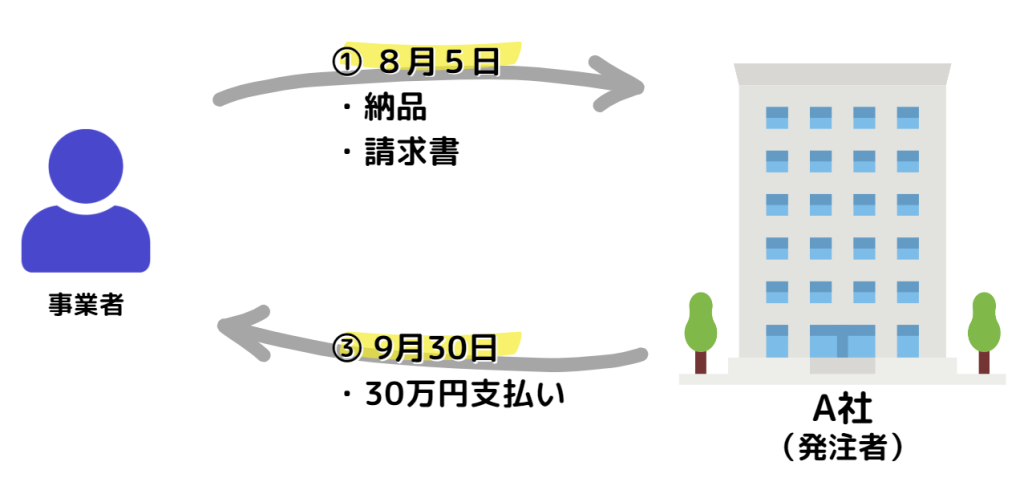

図で示すとこんな感じ。

「商品は8月5日に送った(納品)したけど、その代金は翌月の末に支払いますよ。」といった、モノやお金のやり取りの流れです。

一般消費者でも「後払い」という決済方法がありますが、それと同じです。

多くの企業では、このようなモノやサービスと、お金の流れになっています。

資金繰り問題

例えば、当社が8月5日に、A社に30万円ほどの商品を販売しました。

ネット販売としては、なかなかの注文単価です。

でも、納品して安心できないのが企業間取引です。

なぜなら、売上代金は即時に入金されていないからです。

請求書を発行して、9月の末に入金されるスケジュールで事業を進めます。

ところが、こちらは、30万円の商品の仕入れ代金を8月末に15万円払わないといけない。

売り先から売上金は入っていないけど、手元に15万円あれば8月末でも払えます。

しかし、「売った代金を回収して仕入れ代金に回す。」という手法で事業を回しているところも多いんです。

なので、「売上金」が入金されないと「仕入れ代金」を払えない。

そんな状況で事業を回している企業は、腐るほどあるわけです。

資金繰り問題です。

別の言い方をするなら、売上入金の時間差問題とでも言いましょうか。

支払いを信用が落ちる。

でも、現金がない・・・

そんなサイクルに陥ることがあるわけです。

悩み解決のファクタリング

そんな悩みを解決してくれるのがファクタリングってサービスです。(上記バナー)

おそらく中小企業で、資金繰りにひぃひぃ言っているところでも、このファクタリングについて知らないところがほとんどじゃないでしょうか。

企業によっては、神様レベルにありがたいサービスなんですが、普段、新しい情報入手するクセのない経営者はしらないでしょうね。

ファクタリングサービスとは、簡単に言えば、先に入金される予定のお金を、肩代わりしてすぐに振り込んでくれるサービスです。

もちろん、ボランティアではなくビジネスなので、最終的に取引先から入金があれば「返してネ」という仕組みで、「手数料は◯◯%でお願いします。」という感じです。

上記の図の例で言えば、A社に30万円の納品をしたけど15万円手元にない!

「すぐに30万円くれ!」というとき、ファクタリングサービスを使えば、速攻30万円振り込んでくれるわけです。

そして、仕入れ先に15万円払って(いったん)めでたし。と。

ただ、ファクタリングサービスに対して30万円返還しないといけないので、A社から30万円振り込まれたら、それに、例えば10%の3万円をプラスして、ファクタリング・サービスに支払うって仕組みです。

違法でもなんでもなく、多少のコストはかかりますが、資金繰りが楽になる、なかなか素敵なサービスです。

銀行はクソ遅い!アナログ!紙まみれ!

「資金繰り」というとき、まず頭に浮かぶのは銀行さん。

しかしながら、銀行はアナログですし、いちいち紙を使って契約書を書いたりハンコを押したり。

担当者と面談しながら資料を作ったり。

とにかく、銀行で借り入れするまでの道のりは、気絶するほど長すぎるのがデメリットです。

ネット系に慣れている人にとって、今の銀行のやり方は、時代錯誤すぎて失笑を通り越して爆笑するほかないレベルです。

でも、ファクタリングサービスはネットで完結。

数分で資金を得られる可能性のあるサービスなので、スピード感を持って経営をしている人にとっては、かなり使い勝手が良いのでは?って思います。

今のところ当社は資金繰りは困ってないので問題ないですが、書面であれこれやるのは嫌だし、スピード感を第一に考えているので、次タイミングがあれば、ぜひ使いたいサービスだと思っています。

詐欺もあるのでご注意!

ファクタリングサービスは、真面目にやっている企業と詐欺と、2つに分かれます。

もちろん詐欺に引っかかっては元も子もありませんネ。

しっかり、「ファクタリングとはなにか?」「騙されてはいけないパターンはなにか?」といったことを調べてから利用することをおすすめします。

すべてネットに出てます。

読むか読まないかだけです。

ファクタリングについては、金融庁も注意喚起しているので、それも合わせてしっかり情報収集することです。

資金繰りって正直、あれじゃね?

これを言っちゃ、、、あれなんですけど、、、

「資金繰りで困る。」という状況がある事業は、正直、ビジネスとしてイケてないと思うんですよね。

取引先社長に、たまに言われることがあります。

「しゃちょう~、1,000万貸してくださいよ~次のコンテナ買うお金がないんですよ~」と。

ま、これは資金繰りの数字を見ている社長の苦労!?の現れです。

まだ回収できてない代金があるけど、次のコンテナの支払いがある。

でも、この発言は、社長の毎度の会話のネタで、実は、業績は超優良で銀行側が「お金借りてください!」と押しかけるレベル。

こっちが貸してほしいくらい(笑)

だから、誰か個人からお金を借りることなく、その企業も銀行から、ほぼ0%の金利で融資をしてもらって上手に経営しています。

創業以来20年以上増収増益ですから、いや~バイトで雇ってほしいくらい。

いずれにせよ、「資金繰りに困る。」という事態に陥った場合、その、あなたの事業スキームが「そもそも」イケてない可能性があるので、一度見直してみたほうが良いかもしれません。