年が明けて2020年の数字は確定してしまいました。確定申告まで、まだ時間はありますが、早めの対策がオススメですよ。

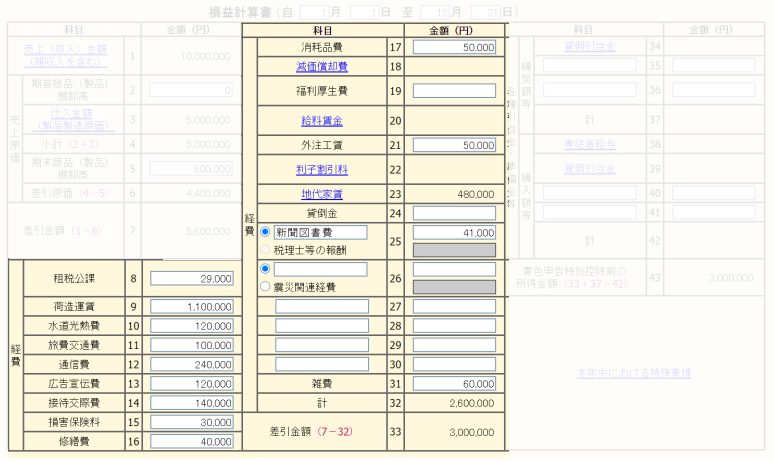

今回は、年商1000万円(年収ではない)のネット販売の個人店をモデルケースとして、その経費の割合や経費の説明などについて学びたいと思います。

確定申告前に身に着けておくと良い基本的な知識ばかりです。

年商1000万モデルケース

個人事業主35歳独身男性の畑山尾耕助(はたけやまお・たがやすけ)さん。

開業届けと青色申告申請も済ませています。

ホビー系の商品を中心にネット販売をしています。

年商1000万とは1年間に販売した総額です。1万円の商品を1000個売ったら年商1000万円ですね。

そして、物販業ですので仕入れがあります。

メーカー3社と取引していて、いずれも商品の上代(売価)の5掛けで仕入れていることにします。

1万円の商品の場合は5000円が仕入れ値ということです。

消費税については、今年は非課税なので考慮外とします。

経費入力欄ほぼ埋めてみた

おなじみ国税庁の確定申告作成コーナーから作る確定申告の損益計算書の入力箇所です。

めったに使われないであろう項目以外、ほとんど埋めてみました。

それでは、14の経費について見ていきます。

番号は国税庁のシステムの中の右の枠にかかれている数字です。

租税公課(8)

【そぜいこうか】と読みます。

29000円が入力されています。

畑山尾さんは、国内の仕入れや取引先との打ち合わせなどで自動車を使っています。

年に1回支払った自動車税です。

ただし、自動車の利用率はプライベートと半々です。

つまり経費の割合は50%。

3000cc以上のの自動車なので自動車税は58000円。

これを50%の割合で按分【あんぶん】して29000円ということです。

荷造運賃(9)

商品の発送はヤマト運輸と契約していて、地域別サイズ別で代わります。

60サイズ~100サイズの梱包になることがほとんどです。

昨年度は、100個の商品を発送して1個あたり平均1000円の運賃ということがわかりました。

運送会社に支払う費用は100%経費に入れます。

プライベートで何か送ったときの送料を経費にあげるのは基本的にNGです。

でも、普通は経費に紛れ込ませるのが一般的です。

あ、こんなこと言うと税務署に怒られるかw

なお、梱包用のダンボールやガムテープ、運送会社から購入する配送用の紙袋なども全部含めて荷造運賃として仕訳ます。

水道光熱費(10)

畑山尾さんの自宅は賃貸マンションです。その1室をネットショップのオフィスとして使っています。

3LDKのマンションの1室で割合としては、だいたい30%。

だから、マンション内でかかる電気代やガス代、水道代も一部は経費に入れます。

年間の合計が36万円だったので、その約30%を経費として12万円を入力しました。

一般的には、ちょっと高めの設定かな?という印象です。

ただし、夏場や冬場はエアコン代がそれなりに掛かりますから、地域によってはガス電気代の按分率は変わってもおかしくありません。

旅費交通費(11)

仕事で移動したり宿泊したり、移動に関する費用です。

移動手段がメインの畑山尾さんなのでガソリン代の5割を経費に入れています。

毎月だいたい7000円ほどかかっていて年間で84000円。

その50%が経費なので42000円。

その他、年に2回ほど出張に行くため、その飛行機代と宿泊費が58000円。

合計で10万円です。

旅費交通費としては、少ないほうだと思います。

営業がメインの事業をやっているような場合、年中移動していて年間100万円超えていても不思議ではないですね。

業種や働き方によって代わります。

何れにせよ、仕事に関する移動にかかるコストは100%経費です。

通信費(12)

ネットショップのサーバー代(ショップサーブ利用)、自宅のネット回線代(50%按分)、スマホ代などが通信費にあたります。

年間合計24万円。1月あたり2万円です。

その内訳はサーバー代月額15000円。

自宅ネット回線の按分(50%)が3000円、スマホ通信代が2000円といったイメージです。

スマホ代は、ネット系ビジネスパーソンでは、おなじみ、かつ、常識の格安SIMを使っています。↓

ちなみに、定形外郵便で切手を貼って商品を送った場合、経理の手続き上は、切手代は「通信費」として処理するのが基本原則です。

でも、実際の現場では、そんな仕訳はする必要はないです。

荷物を送るときのコストなら「荷造運賃」でオッケーです。

ただし、大量の切手を買いだめしときは「貯蔵品」という仕訳をしないといけませんので注意が必要です。

広告宣伝費(13)

12万円として計上していますが、これはネット通販としては破格のやすさです。

一般的な割合としては、売上の10%くらいはいくでしょう。

当店も10%~15%くらいはかかっています。

楽天ショップ、なんかだと20%とか30%なんてざらにあるでしょう。

幸い、畑山尾さんは、独立型の店舗なので、広告は「リスティング広告だけ」というちょっと控えめなやり方です。

広告宣伝費は100%経費にすることができます。

接待交際費(14)

みなさまお待ちかね。

使って楽しい経費ランキング、ダントツのナンバー1の接待交際費。

「接待交際のためだけ」にビジネスをやっていると言っても過言ではない殿方も多いのではないでしょうか。

アベノマスクに見るように、トンチンカンな政策をとる国に呆れた人も多いと思います。

ところが、個人事業主の接待交際費は無制限でございます。

\(^o^)/バンザーイ

すなわち、100%でも200%でも4万パーセントでも、「理屈上」は経費にしてしまっても合法なのです。

なんとありがたい制度でしょうか。

ただし、残念ながら、これにはちゃんとオチがあります。

今回、畑山尾さんは、最終利益300万円を出した事になっています。

でも、仕事仲間と昼間はゴルフ三昧。夜は超絶に濃密で濃厚な狭い箱の中でうひゃうひゃ楽しんで、結果、年間400万円を接待交際費として計上。

結果、赤字100万円。

ルール上は、交際費は無制限ではありますが、「利益を出すのがビジネス」という観点から見ると、300万円の利益をふっとばす勢いで「遊んでいる」と解釈されてしまいます。

当然ですね。

だから、その桁違いの割合は、普通に考えてアウト。

もし、税務調査が入ったりすると確実に却下される経費のあげかたです。

400万円を経費として上げたかもしれないけど、結果8割カットされて「80万円だけ交際費として認めらる。」

そんな流れになっちゃうんですね。

なお、クソマジメな畑山尾さんは、つつましく12万円だけしか計上していません。

「あまりお酒を飲むほうではなく、夜のお付き合いはあまり得意でない。」

そんな性格が経費の額にも現れています。

経費全体に占める割合は、わずか4%ほど。

この少なさだと、まずツッコまれることはないでしょう。

「もっと派手に使えばいいのに。」と思いますけどね。

損害保険料(15)

自動車保険の保険料です。

コマーシャルでおなじみのチューリッピ損保に加入していて年間6万円。

自動車の仕事利用率が5割ということで3万円を計上しています。

修繕費(16)

自家用かつ、仕事でも載っている自動車ですが、運転中、うっかりよそ見をしていてガードレールにこすってしまった。

きれいに乗っていたのでショックを受けたのはもちろんですが、すぐに修理に出しました。

修理代8万円。

その50%の4万円経費として計上しました。

消耗品費(17)

文字通り「消耗する」モノを買ったときの費用です。

仕事をする上で、割と頻繁に買い替えや買い足しをしているようなものです。

コピー用紙、パソコンも定期的に買い替えするので消耗品扱いです。

会計ソフトには「事務用品費」と言う科目もあるのですが、国税庁のシステムにはないので消耗品費で代用しています(間違いではありません)。

ただし、パソコンや家具など、1点あたり30万円を超える場合は、減価償却という方法で会計処理をしないといけないのです。

だから、パソコンをはじめIT機器やオフィス家具など1点あたり29万9999円以下に収めるのがコツです(青色申告限定の特典)。

外注工賃(21)

デザインセンスどころか、絵心もない畑山尾さんは、ネットショップのバナーを全部外注しています。

ランサーズ(仕事募集応募サイト)で見つけた副業イラストレーターさんに毎回1個あたり5000円で作ってもらっています。

結果1年間に10個作ってもらって5万円。

これは100%経費です。

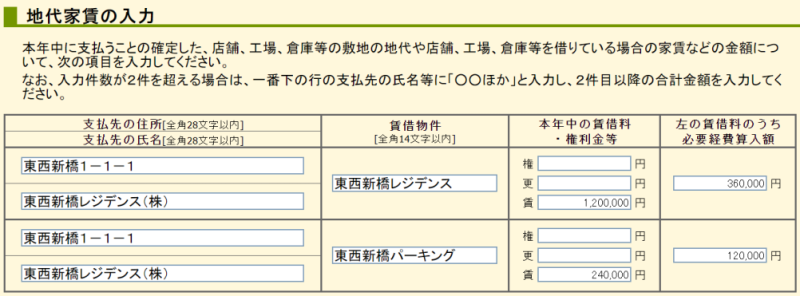

地代家賃(23)

副業個人事業主の節税対策ナンバー1の地代家賃です。

畑山尾さんは、自宅家賃10万円のうち3万円を経費として、そしてマンション敷地内のガーレージ代2万円のうち50%の1万円を経費としています。

結果、36万円+12万円=48万円を全出費から按分して経費計上しています。

なお、地代家賃のところがリンクになっているのがわかると思いますが、「どこにいくら支払ったか。」という情報を入力する必要があります。

記入例

新聞図書費(25)

なぜか国税庁の確定申告書作成システムの経費の項目には「新聞図書費」がありません。

でも、ビジネスをする人にとって書籍は必須中の必須のアイテムですよね。

読書なくしてビジネスの成功なし。

フリー(freee)などのクラウド会計ソフトの中には、普通に「新聞図書費」は入っています。

畑山尾さんは、小説(経費ではない)なども好きですが、マーケティングや経営などに関するビジネス本が大好きです。

年間で41000円ほどの出費がありました。

アマゾンや書店で購入する書籍代はもちろん、日経ビジネスなど電子書籍のサブスク代も新聞図書費に入れておきます。

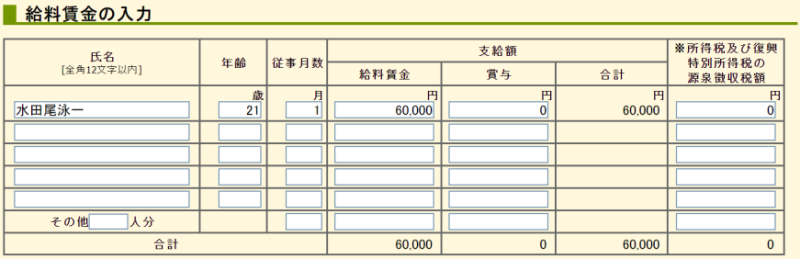

雑費(31)

雑費に6万円ほど計上しています。

どの科目で仕分けしていいのかわからないとき、「わかんねー」となったときの助け舟が雑費です。

実は、経費のほとんどは、既存の科目で仕分けられますから雑費に金額が出てくるのは、あまりよろしくないです。

この6万円の雑費の内訳は、繁忙期の秋にアルバイトを6日間だけ雇ったときのものです。

本来であれば、「給料賃金」の欄に入力しないといけないんですが、大学生の名前や年齢も書かないといけないのが煩わしかったので雑費としたのです。

本来の書き方

福利厚生費(19)

番外編です。

1人で株式会社をやっていたなら、スポーツジムだろうがヨガ教室だろうが、福利厚生費を入力することはできます。

でも、1人個人事業主の場合、福利厚生と言う項目は一応ありますが、1円たりとも入力することはできません。

変なルールと言えば変な気はしますが、他にたっぷり経費は挙げられるので気にするようなことではないでしょう。

なお、従業員を年間通じて雇っている場合は、この福利厚生費は活用できます。

事業主1人の場合、あるいは、妻や子供もなど専従者【せんじゅうしゃ】と言われる立場の人だけで構成されている個人事業主の場合は、福利厚生は0円が基本です。